本記事では、貯金したい人が絶対にやめるべきこと4選を紹介していきます。独立行政法人 労働政策研究・研修機構によると、2021年の1世帯あたりの平均所得金額は「全世帯」では545万円、世帯類型別では「高齢者世帯」は318万円、「高齢者世帯以外の世帯」は665万円、「児童のいる世帯」は785万円となっている。中央値では、423万円となっており、世帯全体の4割が200万円以上400万円未満に該当している。このデータから本記事では、多くの方が手取り20万円であると仮定し話を進めていきます。平均収入の人が他の人と同じように趣味や生活費にお金を費やしていたら、残ったお金で貯金するにも、そう思った頃には月の収支がマイナスになり、資産形成を先送りし続けることになります。そうなると結局は貯金できず将来厳しい老後を迎えることでしょう。

「そんな老後を迎えたくない」、「これから将来に向けて準備を進めていきたい」と思うがなにから始めればよいかわからない方は、本記事の「絶対にやめるべきこと4選」を実践することで着実に資産を増やし、次のステップへの準備をしましょう。すでに準備できている方は、さらなる資産形成を加速させ「FIRE(Financial Independence, Retire Early)」を目指し1度きりの人生を謳歌しましょう!

本記事「貯金したい人が絶対にやまるべきこと4選」では、以下を紹介します。今後の人生をどう歩んでいきたいかを考え、実践できることから取り組んでいきましょう!

やめるべきこと:

- 家賃が高い家に住むこと

- ブランド品の購入

- 外食

- 3大キャリア

平均値:

全データの合計をデータ個数で割った値。データに偏りがあると、そのデータに引っ張られる。

所得金額の大きい世帯が数パーセントいるだけで、平均値は高くなっている

中央値:

全データを降順、または昇順に並べた際に、真ん中にある値。データに偏りがある場合、中央値の方が実態を反映している。

FIRE:

経済的に自立した状態で、早期リタイアすること。

家賃が高い家に住むこと

手取り20万円の人の家賃は、一般的な目安として手取りの3割と言われ、6万円を目安として家を探すことになります。手取りから家賃を引くと残り14万円となり、一般的な生活をするとあっという間にすっからかんになります。それでも手取りの範囲内でやりくりしていればまだ良いのですが、すでにある貯蓄まで取り崩しているような生活をしていないでしょうか?

「家賃は手取りの3割」と云う文句は、不動産屋が商売をするための売り文句なんですね。不動産屋からすれば仲介手数料が得られた時点で、借り手が貯金できなかろうが知らないわけですから。さらに、共働き夫婦で2人合わせた手取りが40万円とすると、その3割は12万円となります。このように見ると、3割という設定は高く感じませんか? 単身世帯の家賃平均は47,600円であることから、家賃は手取りの2~2.5割が妥当であると言えます。風呂や洗濯機置き場がなかったり、一般的な生活水準を送れないような家を探しましょうと言ってるのでなく、いくつか妥協するだけで見つかります。 それでも見つけられない、妥協できないのであれば、都市圏に居を構えてる人は、手取り20万円で普通に暮らして資産を形成していくのは難しいので、地方に居を構えるか、資産形成を諦め今を楽しみましょう。 不動産屋を訪れる時は「鴨が葱を背負って来る」という状態にならないように前もって希望条件や金額を決めて、契約するときには決めた金額よりも高くならないように家探しをしましょう。また、不動産屋に訪れた当日に即決するのではなく、日を置いて一度冷静になってから契約書に判を押しましょう。

ブランド品の購入

現代はSNSの発達により、全く知らない人がどのように過ごしているのか簡単に覗きみれるようになりました。その弊害として、自分の生活と比べて他人の生活がとても優雅に、何不自由なく楽しく過ごしていると認識します。同じような生活をしたいと考えるようになると、高いブランド品を身につけたり、必要ではない出費をし始めます。自分という存在は、この世で1人しかおらず、それに対して他人という存在は、日本だけでも1億人以上いるわけです。無数の他人に対して「隣の芝生は青い」という状態になると、平均的な収入でそれを満たすことはできないでしょう。節約を始める一歩目は、余計な出費をしないことです。

所持品を整理して捨てたり、売るということを推奨しているのでなく、今後ブランド品を購入することをやめましょう。好きなブランドの新作が出るたびに店に赴くと、商品を見ているうちに「今月の私は頑張ったから、そのご褒美に」など、あらゆる言い訳をつくり購入することに対する罪悪感を軽減しようとします。そのように悩んでいる姿を世に晒していると、店員が寄ってきて「あなたにお似合いの商品ですね」と言われた経験はないでしょうか。良い気分になり無意識の中でレジに並び、クレジットカードを端末に通していることはないでしょうか。

これは出費の負のループの始まりにすぎません。人間は一度ブランド品を購入し、新しい価値を手に入れると他の物も同じ価値のものに揃えたいという心理が働きます。例えば、ブランド品の財布を購入し使用しているうちに、財布を取り出している鞄が財布に釣り合っていないと感じるようになり、次は鞄を購入しようと考えます。この消費者行動の心理は「ディドロ効果」と言われ、生産者は消費者の購買意欲を高めるべく宣伝やサービスを上手く組み合わせています。知らず知らずのうちに、生産者の罠に嵌っているという訳です。

このようなことを繰り返していると月々の支出は膨れ上がり、資産形成は遠のいていきます。 ブランド品を身に纏う自分はかっこいい、かわいいと自己満足するのではなく、ブランドを身に纏う自身(本体)が成長できるようなことにお金を使いましょう。

外食

手取り20万前後の人は、外食は贅沢品だと思わなければ資産形成はあなたから遠のいて行くでしょう。

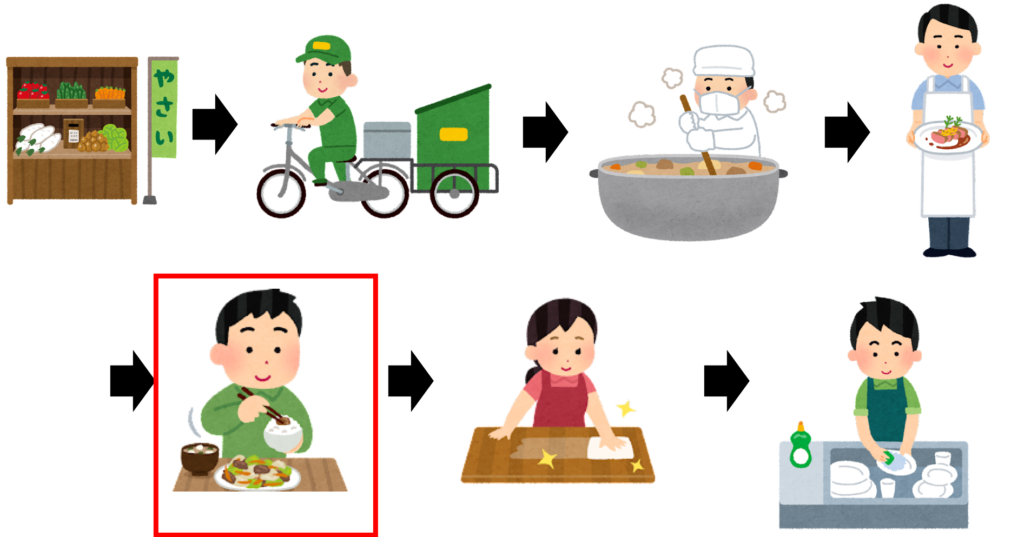

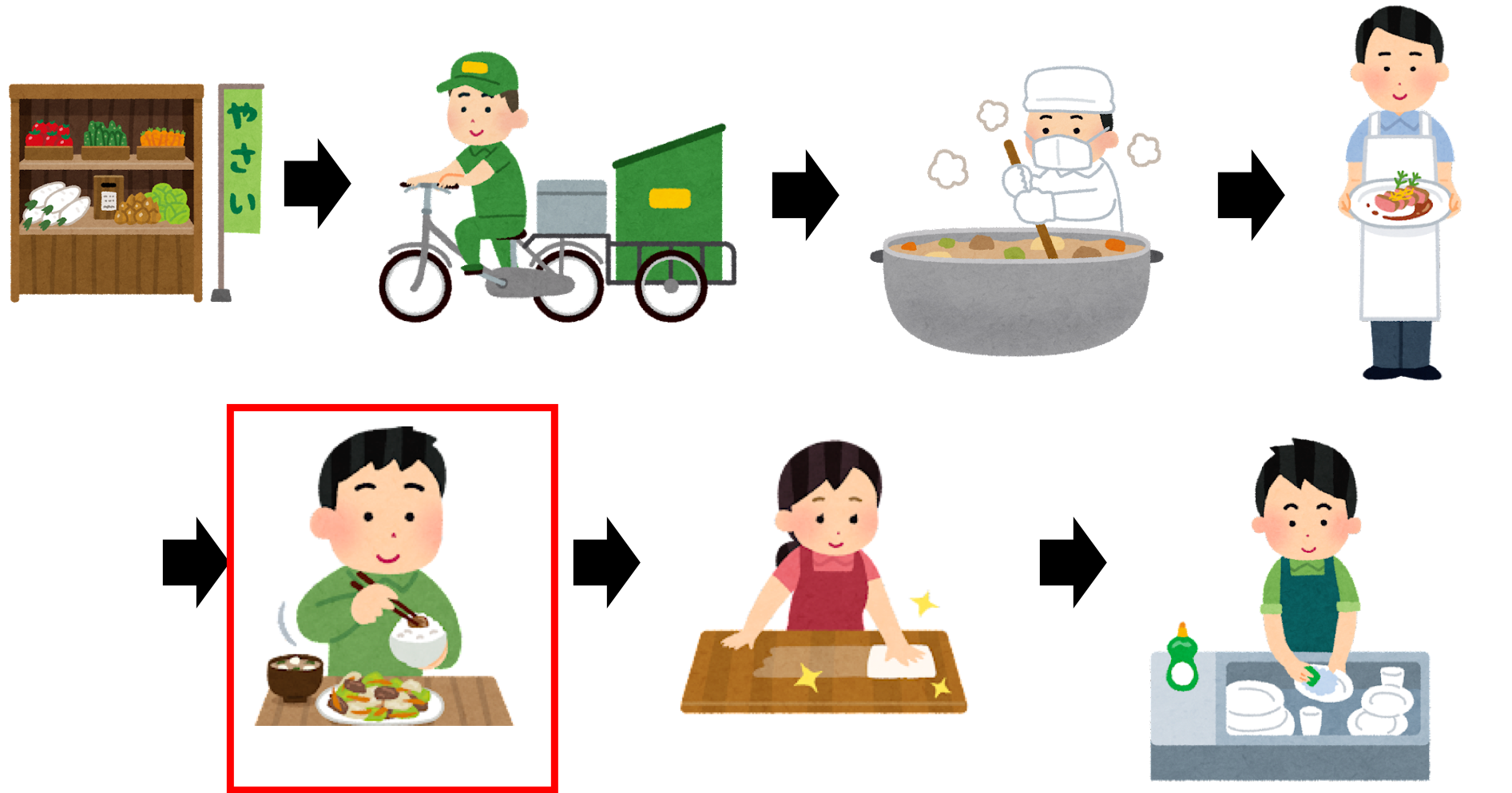

外食は自分以外の人が食品を選択し、食品を運び、メニューを考え、調理し、料理を配膳し、自分が食べ、自分以外が料理を下げ、皿を洗うという流れになっています。 このとき、自分という登場人物は「食べる」という行為しかしておらず、それ以外は他人に外注している状況です。外注とは、お金を払って他人にやってもらうことです。その行為によって、お金は自分の元から湯水のように流れていきます。飲食店に限らず、コンビニで商品を購入する場合も同じです。知らず知らずのうちに食べ物やお菓子をレジに持っていくと、1000円以上を払っていることに気づいてるでしょうか。1ヶ月間そのような暮らしをするだけで、朝昼晩のうち1食分だけで3万円を超える出費になります。今の自分に贅沢に暮らす余裕はあるか、振り返ってみましょう。

外食ではなく、自分の食べる料理は基本自炊するように心がけましょう。みなさんは魔法のランプ「スマホ」を所持しているので、「うまい、安い、レシピ」と調べれば、いまや動画付きの解説動画がたくさん出てきます。このとき注意すべきは、レシピにこだわるあまり全ての商品を買い揃えないことです。これを意識しないと食材は高くつき、使いきれず腐らせてしまっては本末転倒です。冷蔵庫にあるもので、作れば事足ります。スーパーに通い詰めると、旬の野菜や安い食材の目利きができるように自然となります。 大切な人や友人と過ごすための時間や行為を否定しているのではなく、自身にとって本当に必要なものを取捨選択するように意識しましょう。

3大キャリア

3大キャリの月額料金を即答できる人はどれぐらいいるでしょうか。即答できる人は、その金額と毎月スマホを利用することで得られる恩恵が釣り合っているのかと考えたことはあるでしょうか?2008年に日本でiPhoneが発売された当時は、外出先で快適にネットサーフィンをすることが難しかったので、その当時で言えば妥当な値段だったかもしれません。しかし、いまやスマホの普及率は9割となり、当たり前となった時代に、月々6,000~7,000円、年間で7万円を払っていることに疑問を感じませんか?格安SIMは、月額2000円もあれば、3大キャリアと大差なく利用することができます。年間で5万円の節約になります。3大キャリアから格安SIMへの移行はとても簡単です。契約から開通までを実店舗に行かずに、お持ちのスマホを操作することで完了します。詳しいやり方は、各格安SIMのホームページを参考にしてください。 おすすめの格安SIMは、「NUROMobile」です。こちらの記事に他の格安SIMと比較しているので、ご参考にしてください。

まとめ

本記事では、「貯金したい人が絶対にやめるべきこと4選」を紹介しました。その中で、最も継続的に効果を発揮するのは「家賃が高い家に住むこと」と「外食」をやめることです。実践できれば、自ずと資産形成が楽になります。しかし、この取り組みによって生み出されたお金が資産形成以外のもので消費されると、無駄に終わります。どう資産形成するかも並行して調査し、取り組みましょう。

コメント