日本の労働人口(15 歳以上人口のうち、就業者と完全失業者を合わせた人口)は、2022年平均の数値で、6,700万人ほどである。その内、正規の職員や従業員(会社員、サラリーマン)は3,600万人で、日本人口の3分の1程度に相当する。さらに、少子高齢化率で世界1位の日本は65歳以上の高齢者の割合が3人に1 人と、正規雇用の人数と大差ないほどである。現役世代が、汗水流して働いた何割かは社会保険料として徴収され、いまの高齢者に年金や医療保険等に賄われている。

「少子高齢化が加速する日本で、今の現役世代が年を経て高齢者となったとき、いまと同等の社会保障が維持されているだろうか」という不安を抱かないだろうか。2019年には、金融庁から老後2000万円問題の発端となった報告書が出された。国が「日本の皆さん、現行制度のままでは将来の社会保障は足りないので、国民1人1人の責任で計画的に老後に備えてください」と国民に伝えたかったのだろう。

では、具体的に何をすればよいか迷われる方もいるだろう。しかし、迷うだけでは今も将来も変わらない。今の自分が行動するからこそ、将来の自分も変われるのである。「毎日1%の努力を積み重ねることで、1年後には37.78倍(=1.01の365乗)になっている」という誰の言葉か知らないが、日々少しずつでも成長することが大事である。(ちなみに毎日1%衰退すると、0.025倍です。元の自分は跡形もありませんね。)

本記事では、生涯賃金のうち20%以上が所得税や住民税、社会保険料として徴収されているサラリーマンが取り組める節税効果の高いものを紹介します。国が認めている「節税」の仕組みを紹介します。正しい知識をもって活用することは悪いことではありません。本記事では以下を紹介するので、将来の自分や家族のためにどれか1つでもいいので実践してみてください。

- ふるさと納税

- 新NISA

- iDeCo

- 住宅ローン控除

- 保険料控除

控除とは

差し引きことを意味する。控除が適用されることで、課税対象額が減少したり、税金そのものが減少します。

保険料控除(オススメ度★☆☆☆☆)

まずは、保険料控除です。以下の保険に加入していると、支払った保険料に応じて税金が安くなります。

- 生命保険:生存または死亡に関して保険金や給付金が支払われる保険

例)終身保険、三大疾病保険、収入保障保険、学資保険など - 介護医療保険:入院や通院などに関して支払われる保険

例)医療保険、がん保険、がん保険など - 個人年金保険:個人年金保険料税制適格特約がついている個人年金保険

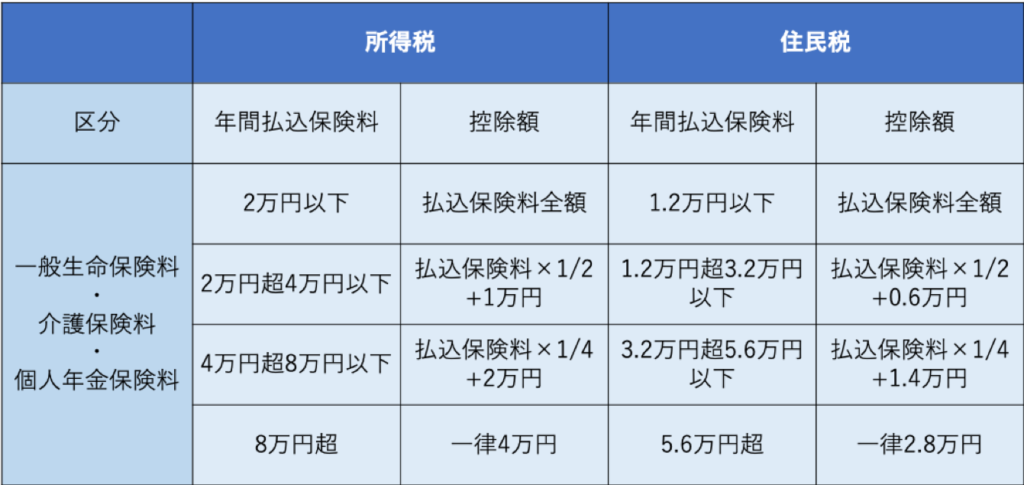

控除される金額は、払込金額によって異なりますので、以下の表をご確認ください。以下の表が適用されるのは、2012年以後に新規の契約、更新、転換、特約の中途付加等をした場合です。それ以前の契約は、別途ご確認ください。

※住民税の全体の控除限度額は7万円。

例えば、年収550万円(課税所得276万円)のサラリーマンが、生命保険・介護保険料・個人年金保険料のそれぞれに年10万円(約8000円/月)の保険料を支払っていると仮定します。所得税を以下の計算方法を用いて計算します。(税率や税額控除は細かく計算していないので、ご注意ください。)

保険料控除を活用していない場合:

276万円 × 10%(課税所得で変わる) – 9万7,500円(課税所得で変わる) = 17万8,500円

保険料控除を活用している場合:

(276万円 – (4万 + 4万 + 4万)) × 10% – 9万7,500円 = 16万6,500円

上記の例では、保険料控除を活用する人は、所得税だけで年間1.2万円、住民税は年間7000円となるので、合計1.9万円(1500円/月)の減額となります。しかし、年間2万円弱を節税するために、無駄な保険には入らないことが、1番の節約になります。まずは、加入している保険が適切かどうかを検討するところから始めましょう。

所得税の計算:

- 給与収入 – 非課税の手当 – 給与所得控除 = 給与所得

- 給与所得 – 所得控除(所得税の控除額はここに該当) = 課税所得

- 課税所得 × 税率 – 税額控除 = 所得税額

住宅ローン控除(オススメ度★★☆☆☆)

住宅ローン控除とは、無理のない負担で居住ニーズに応じた住宅を確保することを促進するため、住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。以下の表に記載されている通り、住宅の環境性能や新築や既存等の違いによって、借入限度額が設けられています。

例えば、令和4年に既存住宅を5,000万円のローンを組み、毎月15万円の返済を行うものとします。10年間の支払いにより、ローン残高は3,200万円となります。この場合、借入限度額は3,000万円に対する控除額となるので、3000万円×0.7%で1年間で21万円の住宅ローン控除を受けることができます。所得税に対して、減額を行った後、残りの控除額は住民税からの控除で受けることができます(課税所得や住民税等の金額によって限度が決められているので、ご注意ください)。

iDeCo(オススメ度★★★☆☆)

個人型確定拠出年金(iDeCo イデコ)とは、国民年金や厚生年金などの公的年金に上乗せされる、老後資金づくりを目的とする年金制度のひとつです。加入者が掛金を出して、自ら金融商品を選んで運用を行い、積み立てた資産は60歳以降に一括または分割で受け取ります。iDeCoを行うメリットとして、2つあります。掛け金が所得控除となること、資産運用で儲けた利益が非課税となることです。

例えば、30歳でiDeCoに加入し、月々1万円を60歳(最大65歳まで)の30年間積み立てます。元金360万円に対して、利回り4%で計算すると複利の効果により685万円に膨れ上がり、325万円の運用利益となります。投資信託や預金で運用し、利息や運用益が出た場合、およそ運用益に対して20%の課税がされます。325万円の利益に対して、65万円が税金として徴収されます。iDeCoを活用することで、掛け金が所得控除となるメリット以上の恩恵が受けられます。

デメリットは、60歳以降まで一切引き出せないこと、また掛け金は所得控除となるが、60歳以降に受け取るときに税金がかかることです。受給開始年齢はあくまでもiDeCoの通算加入者等期間が10年以上の場合には60歳から受け取れます。期間が短い場合は、受け取れる年齢が60歳を超えるので、始められる際は確かめてご利用ください。

利回り:

投資金額に対する1年あたりの運用収益の割合で、お金がどれだけ増えたかを示す。複数年にわたる運用期間でも短年の収益率に戻して示す。

新NISA(オススメ度★★★★☆)

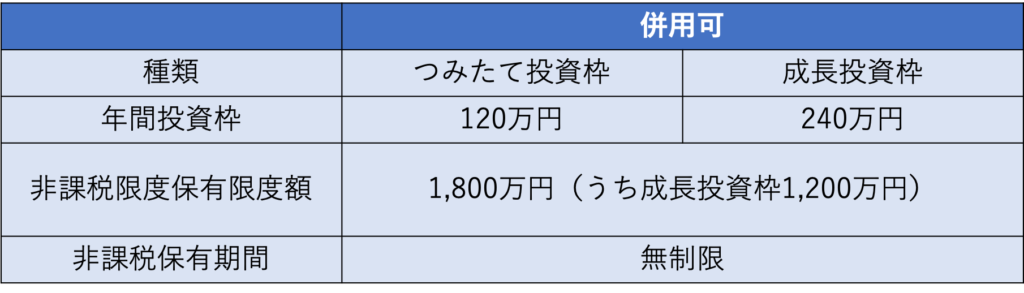

購入した金融商品から得られる利益が非課税となる制度です。2024年以降のNISA制度は以下の表のようになっています。メリットとして、運用益が非課税で、iDeCoのような60歳まで引き出せないという縛りがありません。

年間60万円(月5万円)のつみたて投資枠を30年間利用すると元金は1,800万円となり、非課税限度保有限度額を使い切ることになります。どのような商品に対して投資を行うかが重要となりますが、仮に利回り4%の商品を選択すると、元金1,800万円に対して3,420万円に膨れ上がり、運用益は1,620万円となります。この運用益は非課税となり、税率20%に対する320万円を丸々懐に収めることができます。

ふるさと納税(オススメ度★★★★★)

ふるさと納税とは、自分の生まれ故郷や応援したい自治体に寄付ができる制度です。手続きをすると、寄付金のうち2,000円を超える部分について所得税の還付、住民税の控除が受けられます。自分で寄付金の使い道を指定でき、地域の名産品などの返礼品もいただける魅力的な仕組みです。返礼品の価値は、寄付額の3割以下が目安となるように設定されています。

控除の上限額は、世帯収入や家族構成、その他の控除額によって決まるので、ご自身の金額をお確かめの上ご利用ください。控除額のシミュレーションは「さとふる」や「ふるなび」のサイトで簡単に実施できます。

まとめ

本記事では、サラリーマンでもできる節税として5つの方法を紹介しました。最もおすすめで始めやすいのは、ふるさと納税です。ふるさと納税を活用することで、実質2,000円で全国の特産品や特産物を楽しめます。全国民の4割弱が活用しているので、みなさんもその一員となり、節税を楽しんで実践していきましょう!

コメント